価格上昇が続く4つの要因

以下、DVD「首都圏マンション市況 2018下半期」より転載(一部修正)

「ではチャプター3、価格上昇が続く四つの要因について解説します。チャプター1・チャプター2で、新築マンション・中古マンションの上昇というのを見てきたわけですけれども、この価格上昇が続く四つの要因というものを、それぞれ今からご説明したいと思います。

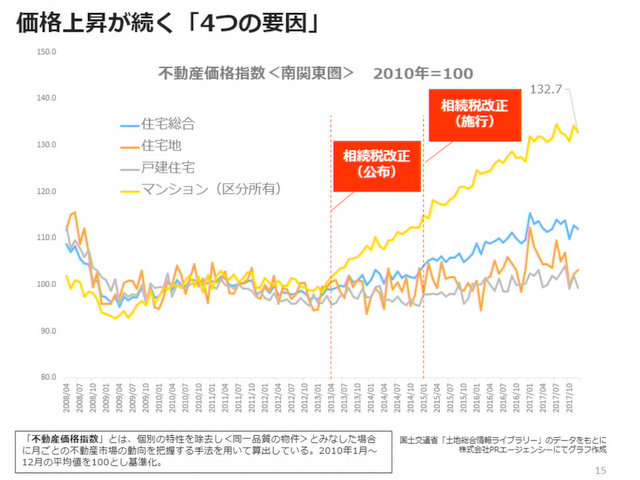

今、出てきたこちらのグラフは、国土交通省が発表している不動産価格指数です。不動産価格指数というのは、本来、不動産というのは全て条件が異なるものというのが特徴なわけですが、ここでは同一品質のものと見なして、市場動向に伴ってどれだけ価格が変化しているか、を種別ごとに見たものです。ここでは住宅の中で、住宅地、そして戸建て住宅、そしてマンション、さらには全体の住宅総合と四つのグラフが入っています。範囲は南関東圏とありますが、これは首都圏と同じ範囲とご理解ください。そして2010年を100として見たものです。ご覧いただくと、マンション、この黄色の折れ線グラフが、ある一時を起点に切れ上がっているのが見て取れます。」

「関係者に、理由はいくつかあるとは思うんですけれども「一つだけ要因を挙げるとすると何か」とヒアリングところ、返ってきた答えが相続税改正だということです。相続税改正というのは、2015年の1月1日に施行されたものですが、この改正内容自体は2013年の3月31日に公布されています。つまり、ここ(上昇起点)で発表されているんですね。公布のタイミングとグラフが切れ上がっているタイミング、これが一致するんです。そういう意味では、制度改正が実際に行われる前から、それが発表した段階で、もう既にマーケットが反応したというのが分かります。それぐらいインパクトの強い内容だったということです。

それでは、その相続税改正の中身について簡単にご説明したいと思います。大きく関わったのはこの1番の、基礎控除の減額だといわれています。それまでは5000万円プラス相続に1人当たり1000万円だったものが、改正後は、3000万円プラス相続に1人当たり600万円ということで、基礎控除額が4割圧縮されることになりました。それに伴って、相続税はそもそも払うんだけれども、その規模が大きくなるだろう、あるいは、払う予定のなかった人も払う可能性が出てくるということで、それであれば現金を節税効果が期待できるマンション購入にしようという動きが出たということです。従って、四つの要因を挙げるんですけれども、そのうちの1番に相続税改正を挙げました。

次に、これも税制に関わることなんですが、住宅ローンの拡充を挙げたいと思います。住宅ローン控除というのは、住宅ローンを使ってマイホームを買った人に対して、直前の年末のローン残高に対して1パーセント、上限を設けて払った税金が返ってくる、という制度です。この上限が10年間で、それまでは200万だったのものが、消費増税で2014年4月、5パーセントから8パーセントになったタイミングに、抱き合わせのような格好で倍額の400万になったということです。ここでのポイントは消費増税に伴うということですので、(消費税が課税される)売り主が法人である物件、ここが一つのポイントになっています。

そうしますと、中古マンションも売り主が法人の場合もありますが、やはり新築マンションはほぼ全て法人が売り主になってきますから、新築マンションに関わってくるという見方ができますし、さらには10年間400万ということは、この上限を目いっぱい使うには、毎年必ず年末のローン残高が400万を超えているということになりますので、最大、この控除を享受するためには、当初の借り入れは(金利1%と仮定すると)5350万程度以上になります。すると、比較的高額層の物件に対しての恩恵がより強くなっているということです。さらには、最近は共働き世帯が増えてきているわけですけれども、夫婦それぞれが住宅ローンを組んで、夫婦それぞれがこの住宅ローン控除を活用するということになってくると、1世帯当たりの控除額のインパクトもさらに大きくなってくるということを考えると、住宅ローン控除の拡充は、共働き世帯の減税効果が、利便性の高い新築マンションの需要の底上げになったんではないだろうか、というふうに見ることができると思います。

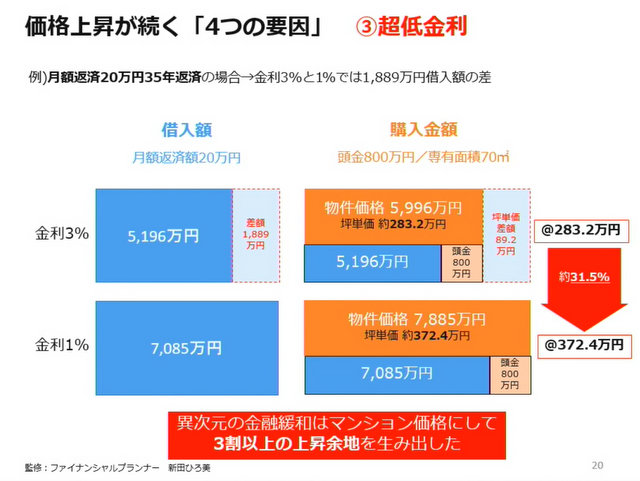

3番目に、この超低金利、やはりこれを挙げたいと思います。このグラフはフラット35の金利の推移を見たものです。最低金利がこのオレンジのラインになってくるわけですけれども、およそ10年前が3パーセント程度の水準でした。それが今は1パーセント強ということで、非常にこの金利が低いということですね。このグラフの曲線を見てみると、ずっと下がっているんですが、今は底をはっているような、そんな状況に見て取れるわけです。低金利というと、もうずっと長らくいわれてきたことなんですけれども、ここで、一つのケーススタディーとして、金利が下がったらどれぐらいの影響があるのかというのを数字にして見てみたいと思います。」

「仮に、月額返済額20万円、35年返済を想定したときに、金利3パーセントと1パーセントの違いを見てみます。金利3パーセントだと、月額返済額20万円で35年返済だと、5196万円借りることができます。一方、金利1パーセントだと、7085万円借りることができるということで、この差が1889万円もあるんですね。さらにこの借入額を基に、実際に物件を購入するということを考えてみたときに、頭金800万円、専有面積70平米という、この想定をしてみますと、物件価格が5996万円になり、坪単価が約283万2000円になります。

一方、金利1パーセントだと、物件価格は7885万円、坪単価が約372万4000円ということになります。金利が低くなると、月々の返済額を減らそうとか、例えば頭金の金額を変えよう、あるいは面積を広くしようといったいろんな選択肢が場面場面であるんですけれども、あくまでここではそういった要素を全て同じだというふうに捉え、坪単価だけの変化を見ているわけですけれども、それでいきますと89万2000円の違いが出てくるということになります。つまり、この坪単価の差は31.5パーセントの開きになるわけです。これは見方を変えれば、異次元の金融緩和というのは、マンション価格にして3割以上の上昇余地を生み出したという見方ができるということですね。ということで、この3番目に超低金利を挙げてみました。

そして、4番目には人口の増加を挙げたいと思います。日本全体では、人口は減少局面に入っているということなんですけれども、全ての地域が同様に減っているというわけではありません。そこでここでは、47都道府県を、人が増えている県もありますので、増えている順に並べ替えてみました。それがこちらのグラフになります。」(略)